W dzisiejszym dynamicznym świecie finansów, koncepcja stworzenia własnego funduszu inwestycyjnego staje się coraz bardziej atrakcyjna dla profesjonalistów z branży. Ten artykuł to szczegółowy przewodnik po procesie zakładania funduszu inwestycyjnego w Polsce, obejmujący kluczowe wymogi prawne, finansowe i proceduralne. Przedstawiam go jako wartościowe źródło wiedzy dla osób i instytucji z zaawansowaną wiedzą finansową, które rozważają stworzenie własnego wehikułu inwestycyjnego.

Założenie funduszu inwestycyjnego w Polsce: kluczowe kroki i wymogi dla profesjonalistów

- Założenie funduszu inwestycyjnego wymaga współpracy z Towarzystwem Funduszy Inwestycyjnych (TFI) i uzyskania zezwolenia od Komisji Nadzoru Finansowego (KNF).

- Każdy fundusz musi mieć depozytariusza (zazwyczaj bank), który przechowuje aktywa i nadzoruje zgodność operacji.

- Minimalny kapitał początkowy to 2 000 000 PLN dla Funduszu Inwestycyjnego Otwartego (FIO) i 20 000 000 PLN dla Funduszu Inwestycyjnego Zamkniętego (FIZ).

- Proces jest złożony i długotrwały, a roczne koszty utrzymania małego funduszu mogą sięgać kilkuset tysięcy złotych.

- W Polsce funkcjonują Fundusze Inwestycyjne Otwarte (FIO), Specjalistyczne FIO (SFIO) oraz Fundusze Inwestycyjne Zamknięte (FIZ), z FIZ-ami zyskującymi popularność dla niestandardowych strategii.

Fundusz inwestycyjny: kluczowe pytania na start

Zgodnie z Ustawą z dnia 27 maja 2004 r. o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi, fundusz inwestycyjny to masa majątkowa zarządzana przez Towarzystwo Funduszy Inwestycyjnych (TFI), która nie posiada osobowości prawnej w potocznym rozumieniu. Jest to zatem specyficzny wehikuł prawny, który pozwala na zbiorowe inwestowanie kapitału.

Muszę podkreślić, że rozwiązanie to jest przeznaczone dla osób lub instytucji z zaawansowaną wiedzą finansową dla prawdziwych profesjonalistów rozważających stworzenie własnego wehikułu inwestycyjnego. Wynika to z złożoności całego procesu oraz znaczących kosztów, które wiążą się zarówno z jego założeniem, jak i bieżącym prowadzeniem. To nie jest ścieżka dla początkujących inwestorów indywidualnych, a raczej dla tych, którzy mają już doświadczenie i kapitał.

Jak założyć fundusz inwestycyjny: szczegółowy proces

Fundusz inwestycyjny, jak już wspomniałem, jest zarządzany przez Towarzystwo Funduszy Inwestycyjnych (TFI). W praktyce masz dwie główne opcje: albo utworzyć własne TFI, albo nawiązać współpracę z już istniejącym. Ta druga opcja jest zdecydowanie częściej wybierana ze względu na mniejsze bariery wejścia i niższe koszty początkowe. Jeśli jednak zdecydujesz się na utworzenie własnego TFI, musisz być przygotowany na szereg wyzwań:

- Wymagany jest kapitał założycielski w wysokości co najmniej 2 000 000 PLN.

- Konieczne jest uzyskanie zezwolenia od Komisji Nadzoru Finansowego (KNF) na prowadzenie działalności TFI.

- Musisz zatrudnić licencjonowanych doradców inwestycyjnych oraz spełnić szereg innych wymogów organizacyjnych i kadrowych.

- Cały proces jest długotrwały i bardzo kosztowny, co stanowi znaczącą barierę dla wielu podmiotów.

Rola KNF w procesie zezwolenia

Komisja Nadzoru Finansowego (KNF) odgrywa absolutnie kluczową rolę w procesie uzyskiwania zezwolenia na utworzenie funduszu. To nie jest formalność postępowanie administracyjne może trwać nawet kilka miesięcy. KNF bardzo szczegółowo bada przedstawione dokumenty, takie jak statut funduszu, prospekt informacyjny, a także wiarygodność i kompetencje osób zarządzających. Podkreślam, że precyzyjne opracowanie tych dokumentów, które określają zasady działania funduszu i jego politykę inwestycyjną, zgodnie z wymogami Ustawy o funduszach inwestycyjnych, jest fundamentalne. Jakiekolwiek niedociągnięcia mogą znacząco wydłużyć proces lub nawet skutkować odmową.

Wybór i rola depozytariusza

Każdy fundusz inwestycyjny musi mieć podpisaną umowę z depozytariuszem. Zazwyczaj jest nim bank, który pełni dwie niezwykle ważne funkcje: przechowuje aktywa funduszu i nadzoruje zgodność operacji z prawem oraz statutem funduszu. Jego rola jest niezależna i ma kluczowe znaczenie dla bezpieczeństwa aktywów uczestników funduszu. Depozytariusz działa jako strażnik, dbając o to, by wszystkie transakcje były przeprowadzane zgodnie z ustalonymi zasadami i przepisami.

Przeczytaj również: Działka inwestycyjna: Jak wybrać i uniknąć pułapek? Nowe prawo 2026

Rozpoczęcie działalności operacyjnej

Dopiero po uzyskaniu wszystkich niezbędnych zgód od KNF i spełnieniu wymogów regulacyjnych, fundusz może faktycznie rozpocząć swoją działalność. Oznacza to możliwość przeprowadzenia pierwszej subskrypcji jednostek uczestnictwa lub certyfikatów inwestycyjnych i tym samym rozpoczęcie działalności operacyjnej. To moment, w którym cała ciężka praca nad przygotowaniem funduszu przekłada się na realne działania inwestycyjne.

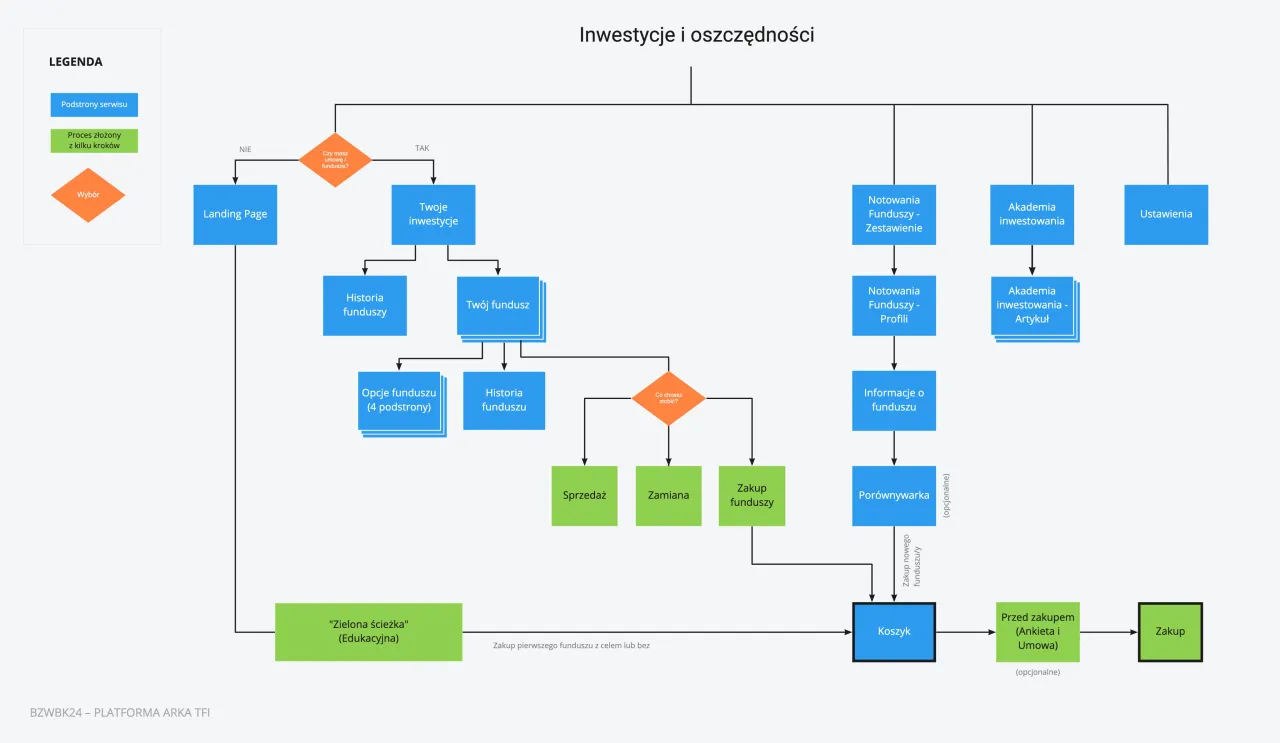

Wybór struktury prawnej funduszu: FIO, SFIO czy FIZ

W Polsce mamy do czynienia z kilkoma rodzajami funduszy, a wybór odpowiedniej struktury prawnej jest kluczowy dla sukcesu przedsięwzięcia. Fundusz Inwestycyjny Otwarty (FIO) to najbardziej popularna forma, gdzie jednostki uczestnictwa są zbywane i odkupywane na żądanie uczestnika, co najmniej raz na 7 dni. FIO charakteryzują się dużą płynnością i są skierowane do szerokiego grona inwestorów, oferując relatywnie prosty dostęp do rynku.

Specjalistyczny Fundusz Inwestycyjny Otwarty (SFIO) jest podobny do FIO, ale daje możliwość stosowania bardziej elastycznej polityki inwestycyjnej. Co ważne, oferta SFIO może być kierowana do określonych grup inwestorów, co pozwala na większą specjalizację i dopasowanie do ich potrzeb.

Z kolei Fundusz Inwestycyjny Zamknięty (FIZ) emituje certyfikaty inwestycyjne, które są papierami wartościowymi. Ich obrót jest zazwyczaj ograniczony, a odkupienie przez fundusz odbywa się w określonych terminach, często rzadziej niż raz w roku. To, co wyróżnia FIZ-y, to możliwość inwestowania w szerokie spektrum aktywów, w tym nieruchomości, wierzytelności czy udziały w spółkach niepublicznych. Są one przeznaczone głównie dla doświadczonych inwestorów oraz family offices i bardzo często wybierane dla strategii alternatywnych. Obserwuję rosnące zainteresowanie FIZ-ami jako wehikułami do realizacji niestandardowych strategii inwestycyjnych.

| Cecha | FIO | SFIO | FIZ |

|---|---|---|---|

| Rodzaj papierów wartościowych | Jednostki uczestnictwa | Jednostki uczestnictwa | Certyfikaty inwestycyjne |

| Płynność / Częstotliwość odkupu | Wysoka (min. raz na 7 dni) | Średnia (możliwość ograniczeń) | Niska (w określonych terminach, często rzadziej niż raz w roku) |

| Typowi inwestorzy | Szerokie grono inwestorów | Określone grupy inwestorów | Doświadczeni inwestorzy, family offices |

| Zakres aktywów inwestycyjnych | Standardowe aktywa (giełdowe) | Standardowe aktywa z większą elastycznością | Szerokie spektrum (nieruchomości, wierzytelności, udziały w spółkach) |

Finansowe aspekty funduszu: koszty założenia i prowadzenia

Zanim w ogóle pomyślimy o założeniu funduszu, musimy mieć świadomość minimalnych wymogów kapitałowych. Minimalna wartość aktywów netto funduszu inwestycyjnego otwartego (FIO) wynosi 2 000 000 PLN, natomiast dla funduszu inwestycyjnego zamkniętego (FIZ) jest to aż 20 000 000 PLN. To są kwoty, które muszą być zgromadzone, aby fundusz mógł w ogóle funkcjonować.

Oprócz wymogów kapitałowych, należy liczyć się z jednorazowymi kosztami uruchomienia funduszu, które mogą być znaczące:

- Opłaty prawne: Koszty związane z przygotowaniem statutu funduszu, prospektu informacyjnego, umów z TFI, depozytariuszem i agentem transferowym. To często kilkadziesiąt, a nawet kilkaset tysięcy złotych.

- Opłaty administracyjne i rejestracyjne: Na przykład opłaty do KNF za rozpatrzenie wniosku o zezwolenie.

- Koszty doradztwa: Wynagrodzenie dla doradców finansowych, podatkowych czy prawnych, którzy wspierają proces tworzenia funduszu.

Nie możemy zapominać o stałych kosztach operacyjnych, które fundusz będzie ponosił co roku. Muszę zaznaczyć, że roczne koszty utrzymania nawet małego funduszu mogą sięgać kilkuset tysięcy złotych, co jest poważną barierą dla wielu podmiotów. Do najważniejszych należą:

- Wynagrodzenie dla Towarzystwa Funduszy Inwestycyjnych (TFI): Opłata za zarządzanie aktywami funduszu, często obliczana jako procent od wartości aktywów netto.

- Opłaty dla depozytariusza: Koszty przechowywania aktywów i nadzoru nad zgodnością operacji.

- Opłaty dla agenta transferowego: Wynagrodzenie za obsługę rejestru uczestników funduszu, w tym przyjmowanie zleceń nabycia i odkupienia.

- Koszty audytu finansowego: Obowiązkowy roczny audyt sprawozdań finansowych funduszu.

- Koszty marketingu i dystrybucji: Wydatki na promocję funduszu i pozyskiwanie nowych uczestników.

- Inne koszty administracyjne i operacyjne: Na przykład koszty prawne, podatkowe, związane z raportowaniem czy utrzymaniem systemów informatycznych.

Kluczowe role w funduszu: kto za co odpowiada?

W strukturze funduszu inwestycyjnego funkcjonuje kilka kluczowych ról, a każda z nich ma ściśle określone obowiązki. Zarządzający funduszem lub doradca inwestycyjny to osoba odpowiedzialna za opracowywanie i realizację strategii inwestycyjnej funduszu oraz podejmowanie bieżących decyzji inwestycyjnych. Często posiadają oni odpowiednie licencje, np. doradcy inwestycyjnego, co potwierdza ich kwalifikacje i doświadczenie.

Towarzystwo Funduszy Inwestycyjnych (TFI) jest formalnym organem zarządzającym funduszem. To TFI reprezentuje fundusz na zewnątrz, zarządza jego aktywami, prowadzi księgi rachunkowe oraz zapewnia zgodność wszystkich działań z przepisami prawa i statutem funduszu. To na TFI spoczywa cała odpowiedzialność za prawidłowe funkcjonowanie funduszu.

Depozytariusz, jak już wspomniałem, pełni rolę niezależnego nadzorcy. Odpowiada za przechowywanie aktywów funduszu w sposób bezpieczny i zgodny z prawem. Kontroluje również zgodność działań funduszu i TFI z obowiązującymi przepisami oraz statutem, zapewniając tym samym bezpieczeństwo aktywów uczestników. To niezwykle ważna funkcja w systemie ochrony inwestorów.

Agent transferowy zajmuje się obsługą rejestru uczestników funduszu. Do jego zadań należy przyjmowanie zleceń nabycia i odkupienia jednostek uczestnictwa lub certyfikatów inwestycyjnych, a także dokonywanie wszelkich rozliczeń związanych z tymi operacjami. To on dba o to, aby wszystkie transakcje były poprawnie rejestrowane i rozliczane.

Potencjalne pułapki przy tworzeniu funduszu: jak ich unikać?

Tworzenie funduszu inwestycyjnego to proces złożony, a na drodze do sukcesu czeka wiele potencjalnych pułapek. Jedną z najważniejszych jest precyzja i kompletność dokumentacji. Statut funduszu, prospekt informacyjny to dokumenty, które KNF bada niezwykle szczegółowo. Wszelkie błędy, niejasności czy braki mogą znacząco opóźnić proces zatwierdzania, a w skrajnych przypadkach nawet doprowadzić do odmowy wydania zezwolenia. Warto zainwestować w doświadczonych prawników, którzy pomogą w przygotowaniu tych kluczowych dokumentów.

Kolejną pułapką, której sam doświadczyłem, jest niedokładne oszacowanie kosztów. Należy dokładnie zaplanować zarówno jednorazowe wydatki (prawne, administracyjne), jak i stałe roczne koszty (wynagrodzenie TFI, depozytariusza, audytora, marketing). Jak już wspomniałem, roczne koszty mogą być bardzo wysokie i stanowić barierę dla mniejszych podmiotów, jeśli nie zostaną właściwie uwzględnione w biznesplanie. Brak realistycznego budżetu może szybko doprowadzić do problemów finansowych.

Wyzwania związane z pozyskiwaniem kapitału i dystrybucją jednostek lub certyfikatów inwestycyjnych są szczególnie dotkliwe dla nowo powstałych funduszy. Nawet najlepiej skonstruowany fundusz nie odniesie sukcesu bez inwestorów. Konieczne jest opracowanie skutecznej strategii marketingowej i sprzedażowej, która pozwoli na osiągnięcie minimalnej wartości aktywów netto, a następnie na dalszy rozwój. Bez odpowiedniej dystrybucji, fundusz pozostanie jedynie projektem na papierze.

Na koniec, nie można zapominać o znaczeniu identyfikacji i zarządzania potencjalnymi konfliktami interesów w strukturze i operacjach funduszu. Zgodnie z rygorystycznymi wytycznymi regulacyjnymi, należy zapewnić pełną transparentność i ochronę interesów uczestników. To klucz do budowania zaufania i długoterminowego sukcesu funduszu na rynku.